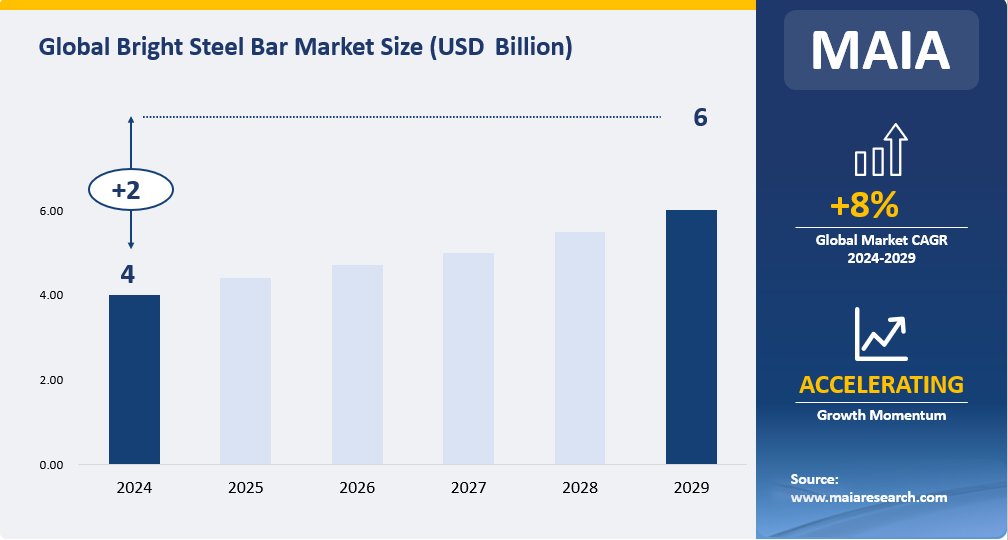

世界の光沢鋼棒市場は、2024年に40億米ドルに達し、2024年から2029年にかけて8%のCAGRで成長すると予測されています。

意味

ブライトバー鋼は、黒色鋼の表面仕上げを引き抜き、剥離、旋削、または研磨して表面状態を改善し、より厳しい公差とスケールのない改善された表面を持つ「ブライト」仕上げを実現したカーボンブラック鋼です。ブライトバーは正確な形状に構成された鋼棒であり、さまざまな製品の製造に好まれています。

地域別市場

地域別に見ると、光沢鋼棒市場は北米、ヨーロッパ、アジア太平洋、中東・アフリカ、南米に分かれています。

2023年には、アジア太平洋市場が最大の地域売上シェアを占め、72.43%に達しました。以下の表は、2023年の地域別の売上市場シェアを示しています。

|

地域 |

2023年の売上シェア |

|

北米 |

8.61% |

|

ヨーロッパ |

13.31% |

|

アジア太平洋 |

72.43% |

|

中東およびアフリカ |

2.50% |

|

南アメリカ |

3.14% |

グローバルブライト鋼棒の輸出入

光沢鋼棒の輸出入市場上位は中国、米国、欧州で、中国は最大の輸出入市場です。2023年に中国は387.2千トンの光沢鋼棒を輸入し、515.0千トンの光沢鋼棒を輸出しました。

「以下の表は、2023 年の上位 3 つの地域の輸入データを示しています。」

|

地域 |

輸入量(千トン) |

|

中国 |

387.2 |

|

私たち |

82.7 |

|

ヨーロッパ |

59.9 |

「以下の表は、2023年の上位3地域の輸出データを示しています。」

|

地域 |

輸出(千トン) |

|

中国 |

515.0 |

|

私たち |

48.3 |

|

ヨーロッパ |

87.6 |

最も影響のある要因

「政治的要因」

政治的要因は、ブライトスチールバー業界に大きな影響を及ぼし、その世界的な事業、貿易動向、規制環境に影響を与えています。政府は、業界の成長を促進または阻害する可能性のある政策を策定する上で中心的な役割を果たしています。主な政治的要因は次のとおりです。

1. 貿易政策: 世界各国の政府は貿易政策、関税、輸出入規制を実施しており、これらは国境を越えた鉄鋼製品の移動に直接影響を及ぼします。反ダンピング調査や関税などの貿易紛争は、国際サプライチェーンを混乱させ、業界の競争力に影響を及ぼす可能性があります。たとえば、米国は、2016年に中国の冷間圧延製品の反ダンピング税率を522%に引き上げ、中国の鉄鋼企業に対して337調査を開始するなど、一部の国からの鉄鋼輸入に対して一連の反ダンピング措置を導入しました。2022年3月15日の委員会実施規則(EU)2022/433では、ステンレス鋼の輸入に明確な相殺関税を課しています。

2. インフラ投資: 道路、橋、建物の建設などのインフラプロジェクトへの政府の投資は、鉄筋の需要を促進します。インフラ支出に関する政治的決定は、業界の成長に直接影響を与える可能性があります。

3. 世界貿易協定: 国際貿易協定や組織への参加は、業界の海外市場へのアクセスや貿易条件に影響を与える可能性があります。貿易交渉は、関税、割当、貿易ルールの変更につながる可能性があります。関税同盟や単一市場など。EU は関税同盟および単一市場として機能し、加盟国間での Bright Steel Bars を含む商品の自由な移動を許可しています。これにより、EU 内での貿易が促進され、輸出業者は貿易障壁と通関手続きの削減による恩恵を受けます。

「経済的要因」

鉄鋼業界の成長は経済サイクルと密接に結びついており、これらの製品の需要は建設、製造、インフラ開発に関係していることが多いです。GDP 成長、インフレ率、為替レート、金利などの要因は消費者や企業の支出に直接影響し、鉄筋の需要にも影響を及ぼします。

1. 世界経済の現状: 2023年上半期、世界経済は強い回復力を示し、国際通貨基金(IMF)は2023年の世界経済成長率予想を4月の2.8%から3.0%に引き上げた。ロシア・ウクライナ紛争の影響が徐々に薄れ、主要先進国の労働市場が温暖化し、COVID-19期間中の財政拡大により、住民の債務返済圧力が軽減され、貯蓄超過がもたらされ、これが世界経済が予想以上に好調な主な理由となっている。しかし、世界的なインフレ圧力は大幅に低下しておらず、コアインフレの粘性は依然として強い。中国の再開、欧州のエネルギー危機への対応、サプライチェーンのボトルネックの緩和などのプラス要因にもかかわらず、ほとんどの経済におけるインフレの持続と高金利は、2023年の鉄鋼需要の回復を制限する可能性がある。インフレの継続は依然として下振れリスクであり、高金利につながる可能性がある。

2. 中国の経済状況:中国を例にとると、2021年の建設業界のマイナスの勢いは2022年にさらに強まり、すべての主要な不動産指標は深刻なマイナス領域にあります。2022年の新規着工面積は39.4%減少し、不動産開発への投資は10.0%減少し、25年ぶりの前年比減少となりました。これらの急激な減少は2023-2024年の建設活動に圧力をかけるでしょうが、政府の支援策により、不動産業界は2023年後半にわずかに回復する可能性があります。不動産の回復は2024年も続くと予想されますが、その程度は限られています。